Teknolojinin ivme kazanarak büyüdüğü günümüzde, artık ekonomik kaynakların globalleşmesinden söz edilmektedir. Sağlam ve sürdürülebilir bir ekonomik gelişme, aktif ve dinamik bir finansal sistemle mümkündür. Serbest piyasa ekonomisine dayalı finansal sistemlerin dinamikliğinde önemli rol oynayan ve ekonomiye kaynak sağlayan piyasaların gelişmesi, ekonomik kaynakların verimli sahalarda kullanılabilmesine olanak sağlamaktadır. Son zamanlarda dijitalleşmenin artması, piyasa lehine yapılan mevzuatsal düzenlemeler ve farklı yatırım araçlarının yatırımcılara sunulmasıyla birlikte, Türkiye Sermaye Piyasası pozitif yönde ivmelenmeye başlamıştır. Sermaye piyasamızın vazgeçilmez unsurlarından olan, profesyonel fon yönetimi gibi bireysel yatırımcılara göre daha çok fayda sağlayan kurumsal yatırımcılar, son zamanlarda belirgin bir ilerleme göstermiştir. Bu ilerleme de sermaye piyasalarının gelişmesinde etkin rol oynamaktadır.

Bu yazımızda sizlere Haziran ayı sonu itibariyle yatırım fonlarının performanslarının farklı kriterlere göre kıyaslanmasını özetlemeye çalışacağız.

1-Yatırım Fonlarının Genel Değerlendirilmesi

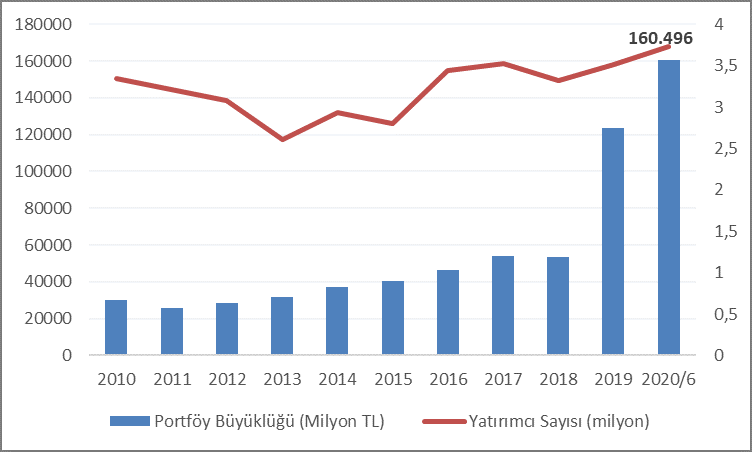

Yatırım fonları için 2019 yılı ve 2020 yılının ilk 6 ayı, çok verimli geçmiştir. Mevduat faizlerinin normalden düşük seyretmesi, yatırım fonlarının toplam portföy büyüklüğünün 2019 yılı sonunda, 2018 yılı sonuna göre 2 katından daha fazla artmasına neden olmuştur. İçinde olduğumuz 2020 senesinin Haziran Ayı itibariyle de (30.06.2020) portföy büyüklüğü geçen seneye göre %12’lik katılımcı artışıyla yaklaşık 3,7 milyon yatırımcı ile 160 milyar TL’ye ulaşmıştır. Genel olarak 2010-2020/06 yılları menkul kıymet yatırım fonlarının portföy büyüklüğüne ve yatırımcı sayısı gelişimine bakıldığında, ara ara inişler/duraksamalar yaşansa da genel olarak baktığımızda belirgin bir artış olduğu gözlemlenmiştir. Yine aynı tarihler için yatırım fonları ana kategorileri (menkul kıymet yatırım fonları, serbest fonlar, gayrimenkul yatırım fonları, girişim sermayesi fonları, garantili ve koruma amaçlı fonlar) portföy büyüklüğü incelendiğinde;

Menkul kıymet yatırım fonları, 2019 yılı sonu itibariyle 2 kat büyümeyle yaklaşık 94 milyar TL’lik rakamlara ulaşırken, 2020 ilk 6 ayında bu rakam 109 milyar TL’ye ulaşmıştır. 2020 yılının ilk 6 ayında ise, Gayrimenkul ve girişim sermayesi yatırım fonları 9 milyar TL’lik büyüklüğe ulaşmıştır. Düşük mevduat faizleri sebebiyle alternatif bir yatırım aracı olarak ilgi gören serbest fonlar; 2018 yıl sonu itibariyle 6 milyar TL olan fon büyüklükleri, 2019 yılı sonunda 21,6 milyar TL’ye, 2020 yılı 6. Ayı sonunca ise nerdeyse 2 kat artarak 42 milyar TL’ye ulaşmıştır.

Şekil.1. Menkul Kıymet Yatırım Fonlarının Portföy Büyüklüğü ve Yatırımcı Sayısı Gelişimi

2020 yılının ilk 6 ayına bakıldığında; TEFAS’da 31’i aracı kurum, 20’si banka, 10’u portföy yönetim şirketi ve 4’ü katılım bankaları olmak üzere toplamda 65 kurum işlem yapmıştır. Görece düşük mevduat faizleri nedeniyle de 2020 ilk 6 ayı, 2019 yılına göre neredeyse 2 katlık işlem hacmiyle işlem rekoru kırmıştır. Kategori bazında incelendiğinde, 2020 ilk 6 aylık periyotta TEFAS toplam işlem hacmindeki en yüksek yüzdeyi değişken fonlar (%26,2) ve borçlanma araçları (%25,5) fonları almıştır. 46 milyar TL’lik işlem hacminden sonra değişken fonlar ve borçlanma araçları fonlarını, %11,4 yüzde ve yaklaşık 10 milyar TL’lik işlem hacmiyle hisse senedi fonları izlemiştir.

| Tarih | Toplam İşlem Hacmi (milyon TL) | Günlük Ortalama Hacim (milyon TL) |

| 2015 | 13.609 | 54 |

| 2016 | 21.578 | 86 |

| 2017 | 25.530 | 101 |

| 2018 | 27.439 | 109 |

| 2019 | 52.158 | 205 |

| 2020/6 | 90.813 | 668 |

Tablo.1. TEFAS toplam ve günlük işlem hacimleri

İlginizi çekebilir: Emekliliği Sabote Etmenin 5 Yolu!

2-Yatırım Fonlarının Performans Analizi

Yatırım Fonlarının Getirilerinin TÜFE ve Mevduat Faizi ile Karşılaştırılması

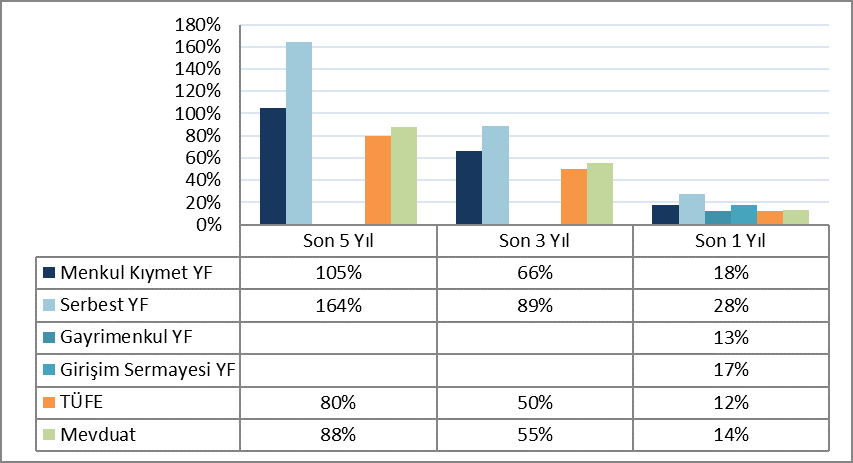

Karşılaştırma analizinde uzun, orta, kısa vadeli getiriler incelenmiştir. Analiz sonuçlarına bakıldığında;

- Menkul kıymet yatırım fonlarının ağırlıklı ortalama net olmayan (brüt) getirileri, tüm dönemler (son 3 yıl, 5 yıl, 1 yıl) için incelendiğinde, TÜFE’nin ve mevduat faizinin üzerinde olduğu görülmektedir.

- Menkul kıymet fonlarının 2010 ve 2019 yıllarındaki vergi sonrası getirileri incelendiğinde; 2012, 2014, 2016 ve 2019 yılları için menkul kıymet yatırım fonları ağırlıklı ortalama net getirisi TÜFE’nin ve mevduat faizinin üzerinde getiri sağlamıştır. Bu fonlar, 2017 ve 2018 yıllarında da mevduat faizinden daha yüksek kazandırmıştır.

Şekil.2. Yatırım Fonlarının Birikimli Ağırlıklı Ortalama Brüt Getirilerinin TÜFE ve Mevduat Faizi ile Karşılaştırılması

Menkul Kıymet Yatırım Fonlarının Getirilerinin Kategori Bazında İncelemesi

- Son 5 yılda en yüksek getiriyi yabancı hisse senedi fon kategorisi, en düşük getiriyi ise fon sepeti fonları olmak üzere; kısa, orta, uzun borçlanma araçları fonları, fon sepeti fonlarıyla katılım fonları dışındaki diğer tüm kategoriler TÜFE’nin üzerinde kazandırmıştır. Mevduat faiziyle kıyas edildiğinde ise; kısa ve uzun vadeli borçlanma araçları fonlarıyla fon sepeti fonları haricindeki diğer fon kategorileri mevduat faizinin üzerinde getiri sağlamıştır.

- Son 3 yılda en yüksek getiri yabancı hisse senedi fon kategorisi, en düşük getiri ise hisse endeks fonlarında olmak üzere; kısa ve uzun vadeli borçlanma araçları fonlarıyla hisse endeks fonları haricindeki diğer tüm kategoriler TÜFE’nin üstünde, enflasyona göre yüksek getiri sağlamıştır. Mevduat faiziyle kıyas edildiğinde ise; uzun vadeli borçlanma araçları fonları ve hisse endeks fonları haricindeki diğer tüm kategorilerin ağırlıklı ortalama net getirileri mevduat faizinin üzerinde seyretmiştir

- Son 1 yıla baktığımızda en yüksek getiriyi hisse fon kategorisi, en düşük getiriyi ise borçlanma ve para piyasası fonları olmak üzere; para piyasası fonları dışındaki tüm menkul kıymet yatırım fonu kategorilerinin ağırlıklandırılmış ortalama net getirileri TÜFE’nin ve mevduat faizinin üzerinde seyretmiştir.

İlginizi çekebilir: Emeklilik Planlaması: Başarılı Bir Emeklilik İçin 5 İpucu!

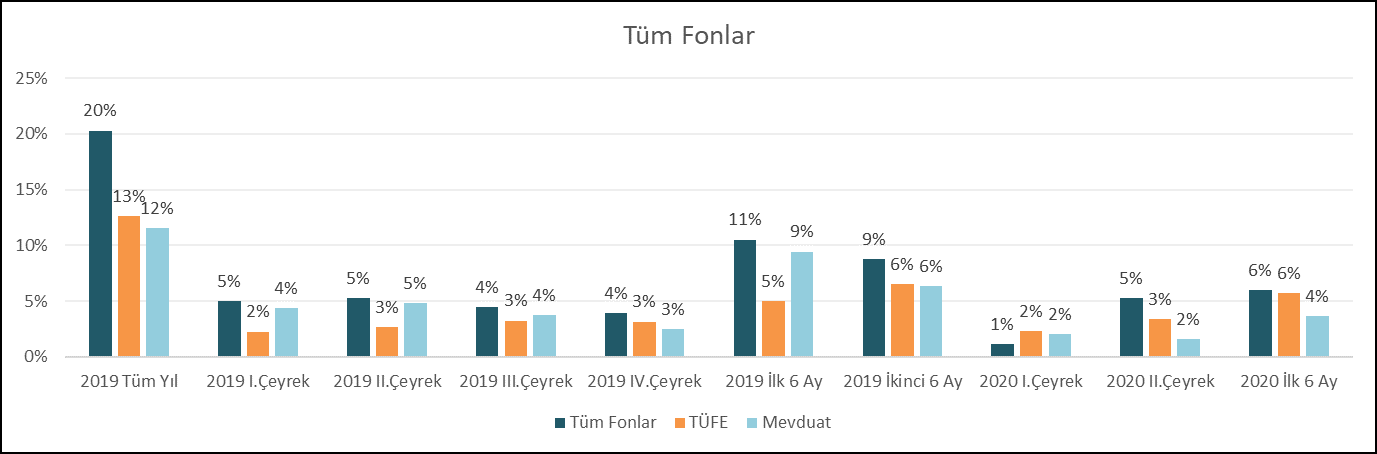

2019 ve 2020 Yılı İlk 6 Ay Alt Dönemler Bazında İncelenmesi

- Tüm fonların ağırlıklı ortalama net getirileri 2019 yılının 1. 2. 3. 4. olmak üzere tüm çeyreklerinde enflasyonun üzerindedir.

- Covid-19 pandemi krizine rağmen 2020 yılının ilk yarısında tüm menkul kıymet yatırım fonları TÜFE’nin ve mevduatın üstünde getiri sağlamıştır.

- Fonlar 2019’un ikinci yarısında mevduatın üzerinde kazandırırken, 1. Yarısında kazandıramamıştır.

Şekil.3. Menkul Kıymet Yatırım Fonlarının 2019 Yılı ve 2020 İlk 6 Ayı Alt Dönemler Bazında Birikimli Ağırlıklandırılmış Ortalama Net Getirilerinin TÜFE ve Mevduat ile Karşılaştırılması

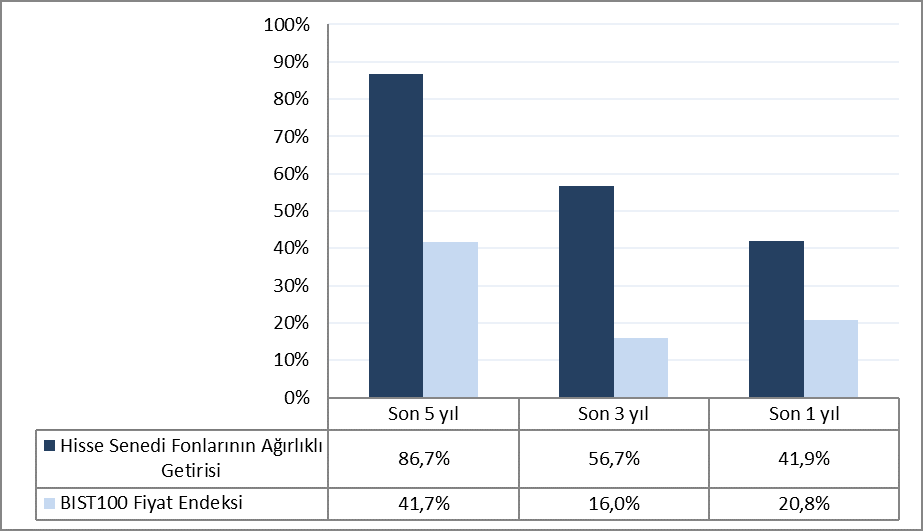

Hisse Senedi Yatırım Fonları Getirilerinin BIST 100 Getirisi İle Karşılaştırılması

Son 1 yıl hesaba katıldığında, hisse senedi fonları BIST-100 Fiyat Endeksi’nden yaklaşık 21 puan daha fazla kazandırmıştır. Geçmiş getiriler de göz önüne alındığında başarılı, etkin bir yönetimle hisse senedi fonlarının BIST-100 Endeksi’nden daha yüksek getiriler elde ettiği de görülmektedir.

Şekil.4. Hisse Yatırım Fonlarının Birikimli Ağırlıklandırılmış Ortalama Net Getirilerinin BIST-100 Fiyat Endeksiyle Karşılaştırılması

Menkul kıymet yatırım fonlarının getirilerinin karşılaştırma ölçütleriyle kıyaslanması

Karşılaştırma ölçütüne göre en yüksek farklı getiriyi elde eden kategoriler; %9’luk farkla hisse senedi, %6’lık farkla hisse senedi katılım ve %3,4’lük farkla değişken ve karma fonlarıdır. %100 başarı ile kıymetli maden, hisse senedi katılım ve diğer katılım fonları, en yüksek başarı oranını göstermiştir. Karşılaştırma ölçütünden daha az getiri sağlayan fon kategorileri ise; para piyasa fonları, kira sertifika katılım fonları, endeks hisse senedi fonları, kamu ve özel sektör borçlanma fonlarıdır.

İyi Gelir ile daha fazlası için takipte kalın

Daha detaylı Yatırım Fonları Performans Raporu Haziran 2020 için tıklayın!