Piyasalar açısından 2022 yılında, Fed ve Avrupa Birliği başta olmak üzere söz sahibi merkez bankalarının faiz kararları yön belirleyici nitelikte olacak. Piyasaların ve yatırımcıların yakından takip ettiği, diğer ülkelerin de Fed‘e göre pozisyon aldığı dünya ekonomisinde birçok yatırım aracının da Fed‘in faiz artışı kararlarına göre hareket etmesi muhtemel.

2022’in ilk faiz toplantısında Mart ayına işaret edildi

Nitekim, 2022 yılının ilk Fed Açık Piyasa Komitesi (FOMC) toplantılarının ardından gelen mesajlar da yıl öncesinde oluşturulan senaryoları destekledi. Fed, 26 Ocak günü açıkladığı faizleri yüzde 0-0,25 aralığında sabit tutma kararı beklentiler dahilinde gelirken öngörüleri doğrulayan bir başka detay da Fed’in piyasa yönlendirmeleri oldu. 2021’in son çeyreğinde netleşen, Fed’in ve Fed başkanlarının açık bir şekilde verdikleri demeçlerle desteklenen Mart-Nisan aylarında faiz artışları başlayacak senaryoları da 26 Ocak itibariyle doğrulanmış oldu.

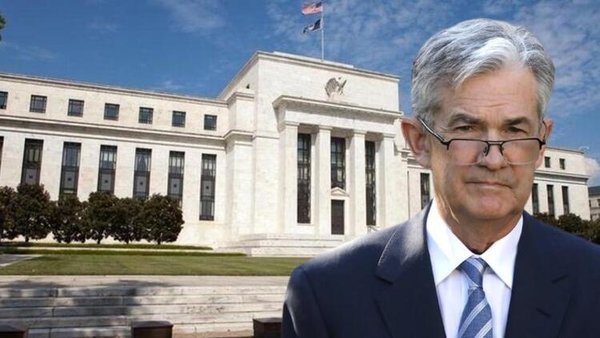

Fed’den faiz kararı sonrasında açıklanan duyuru metninde faiz artışlarının yakında başlamasının uygun olacağı ve varlık alım operasyonunun Mart başında tamamlanacağı vurgulandı. Kararın ardından kameraların karşısına geçen Fed Başkanı Jerome Powell da, “Faizi Mart toplantısında artırma niyetindeyiz. Bunu yapmak için koşullar uygun” ifadelerini kullandı. Powel faiz artışları hususunda net bir şekilde Mart ayını işaret ederken COVID-19 varyantlarının ekonomilerin büyüme performansı üzerinde bir baskı unsuru olmaya devam ettiğini de sözlerine ekledi. Ayrıca Fed, bilanço daraltma prensiplerini yayımladı. Bilanço daraltmaya faiz artırımı başladıktan sonra geçmeyi düşünmekteler. Bu da faiz artış sürecinin tamamlanması değil, faiz artışları devam ederken, arka planda bilanço küçültme adımlarının atılmaya başlaması olarak okunabilir.

Artık Mart’ta açıklanacak olan bilanço daraltma takvimi beklenecek. Haziran’da vadesi dolan tahvillerin yenilenmemesi ile birlikte ilk sene bilançonun 1,2 trilyon dolar kadar daraltılması söz konusu olabilir. Toplam daraltma tutarının 4-4,5 trilyon dolara varması düşünülmekte. Böylelikle Fed bilançosu Covid-19 öncesi düzeylere gelebilir.

Salgın sebebiyle, restoran ve turizm sektöründe harcamaların düşmesine ve aktivitelerin etkilenmesine rağmen Omicron varyantının şiddetli etkileri olmadığını hatırlatan Powel, her şeye rağmen ekonomilerinin büyümeye devam edeceğini belirtti. Fed’in araçlarını, ekonomiyi ve güçlü iş piyasasını desteklemek için kullanacaklarının altını çizen Powell, Mart ayındaki toplantıda faizleri artırma niyetiyle koşulları ele alacaklarını ifade etti.

Fed’in olası faiz artış kararları yatırım fonlarını piyasalarını nasıl etkileyebilir?

Peki Fed‘in faiz artışı kararlarının piyasalar üzerindeki etkisi nasıl olacak? Uzmanlık alanımız olan yatırım fonları açısından Fed’in faiz artışına gittiği dönem nasıl analiz edilmeli?

Öncelikle, temel iktisat teorilerindeki piyasa mekanizmalarında olduğundan çok daha farklı koşullarda piyasaların hareket ettiği gerçeğine odaklanmamız gerekiyor. Normal şartlarda Fed‘in para politikasını sıkılaştırması durumunda gelişen ülkeler açısından sermaye çıkışı yönlü hareketler yaşanması, doların diğer ülkelerin para birimleri karşısında güçlenmesi beklenmeli. Ancak COVID-19 salgını, artan enerji maliyetleri, çip krizi gibi üretimde aksamalara yol açan gelişmeler piyasaların olağan hareketlerini sınırlayabilir. Örneğin, salgın sonrasında artan talebin devam etmesinin etkisiyle petrol fiyatlarında hızlı yükselişler enflasyonda beklenen düşüşün önüne set çekebilir. Düşmeyen enflasyon ise Fed gibi önemli merkez bankalarının faiz artışı açısından elini zayıflatabilir.

Petrol fiyatlarındaki ani artış olasılığındaki gibi piyasaları etkileme potansiyeli yüksek olasılıkların sayısı artırabilir. Rusya ile Ukrayna arasındaki krizin bir askeri müdahaleye dönüşmesi, COVID-19 salgınında olası yeni varyantlar gibi ihtimaller ekonomiler üzerinde baskıları artırabilir ve 2022 için bugün bahsedilen senaryoları çok farklılaştırabilir.

Fed‘in faiz kararlarının yatırım fonları piyasası üzerindeki etkilerini bugünden öngörmek ve diğer ihtimalleri göz ardı etmek güç. Normal şartlar altında Fed’in faiz artışları ABD dolarının güçlenmesi ve altın gibi emtia fiyatlarındaki düşüşle neticelenirdi. Yine de bu olasılıkları dikkate almak da fayda var. Portföylerini ABD Doları’na ve emtialara endeksli araçlara park eden yatırım fonlarında ihtiyatlı davranmak ve daha kısa dönemli kararlar almak doğru bir davranış şekli olabilir.

Ancak Fed’in faiz kararlarından bağımsız olarak fon piyasasının önemli bir aktörü olmaya aday tematik fonlarda yön tahmini daha kolay olabilir. Sürdürülebilirlik, temiz enerji, teknoloji, blockchain, gıda, sağlık gibi temalar geçen yıl olduğu gibi 2022 yılında da popüler alanlar olarak ön plana çıkıyor.

Türkiye piyasalarında yatırım fonları için dikkat edilmesi gerek hususlar

Türkiye fon piyasaları özelinde hükümetin benimsediği ve her fırsatta vurguladığı düşük faiz politikası dikkate alınacak olursa enflasyonun yüksek seyri döviz kurlarında yukarı yönlü baskıyı artırabilir Buradan yola çıkarak içeriğinde döviz ve dövize endeksli borçlanma araçları bulunduran yatırım fonlarındaki hareketler de yine Fed‘in faiz kararlarından bağımsız bir grafik çizmeye aday.

Tüm bu etkenlerin dışında Türkiye’nin içinde bulunduğu coğrafyadaki jeopolitik gelişmeler, yurt içinde yaşanabilecek siyasi ve politik gelişmeler Türkiye piyasaları açısından dikkate alınabilir.