COVİD-19’un bireysel emeklilik sisteminde de etkili olduğu görülmektedir. 2019 yılı bireysel emeklilik sisteminde en çok geri dönüşün yaşandığı yıl olmuştu. Daha önceki dönemlerde bireysel emeklilikten çıkış yapan katılımcıların yüzde 16’sının 2019 yılında tekrar sisteme dahil olduğu görülmüştü. Bu oran daha önceki yıllarda yüzde 8 civarındaydı. Bu hızlı ivmenin ardında bireysel emeklilikteki yüksek getirilerin yer aldığını söylemek yanlış olmaz. Ancak, 2020 yılı ilk altı ayında salgının tırmanışa geçmesi ile beraber bireysel emeklilik sistemindeki katılımcı sayısında düşüşler yaşandı. Bu düşüşlerin ardında yatan nedenler incelendiğinde sebebin sistemden çıkıştaki hızlanma değil, yeni girişlerdeki düşüş olduğunu tespit ediyoruz. Emeklilik şirketlerinin sisteme yeni katılımcı edindirmek üzere sürdürdükleri faaliyetlerin, özellikle yüz yüze görüşmelerin yapılamamasının bu düşüşte önemli etkisi olduğu düşünülmektedir. Öte yandan, içinden geçtiğimiz dönemin kişilerin tüketim ve harcama alışkanlıklarını değiştireceği ve önümüzdeki dönemlerde birikime verilen önemin artacağı düşünülmektedir. Ülkemizde insanların bu birikimlerini yönelteceği en önemli alanlardan birisinin bireysel emeklilik sistemi olacağı söylenilebilir.

1-Bireysel emeklilik sisteminin makro görünüşü

2020 Haziran ayı sonuna bakıldığında BES yaklaşık 6,8 milyon kişi ve 138,9 milyar TL’si gönüllü BES, 5,5 milyon kişi ve 9,9 milyar TL’si OKS (otomatik katılım sistemi) olmak üzere toplamda 148,8 milyar TL’lik portföy büyüklüğüne ve yaklaşık 12,3 milyon katılımcıya ulaşmıştır. 2019 sonuna göre kıyaslandığında gönüllü BES katılımcı sayısında azalma görülürken, otomatik katılım sistemindeki kullanıcı sayısında artış gözlemlenmiştir. Günümüzü 2012 yılıyla kıyasladığımızda, BES’e devlet katkısının gelmesiyle birlikte portföy büyüklüğü yaklaşık 7 kat büyümüş, katılımcı sayısı da 2 kat artmıştır.

| Tarih | Portföy Büyüklüğü (TL) | Artış Oranı (yüzde) | Katılımcı Sayısı | Artış Oranı (yüzde) |

| 31.12.2012 | 20.342.723.283 | 3.128.130 | ||

| 31.12.2013 | 26.362.540.163 | 29,6 | 4.153.055 | 32,8 |

| 31.12.2014 | 38.029.205.201 | 44,3 | 5.092.871 | 22,6 |

| 31.12.2015 | 48.211.017.130 | 26,8 | 6.039.300 | 18,6 |

| 31.12.2016 | 60.689.974.188 | 25,9 | 6.627.025 | 9,7 |

| 31.12.2017 | 77.849.252.427 | 28,3 | 6.922.615 | 4,5 |

| 31.12.2018 | 88.529.206.058 | 13,7 | 6.875.886 | -0,6 |

| 31.12.2019 | 119.447.587.200 | 34,9 | 6.871.131 | -0,07 |

| 30.06.2020 | 138.874.031.950 | 16,3 | 6.837.292 | -0,49 |

Tablo – Gönüllü BES Portföy Büyüklüğü ve Katılımcı Sayısı

2-Emeklilik yatırım fonlarının performans analizi

Emeklilik yatırım fonlarının performans analizinde öncelikle Gönüllü BES fonları incelenmiştir.

Bu kısımda fonların kategori ayrımı dikkate alınarak getirilerinin kıyaslanması ve kategori ayrımına başvurmadan fonların ağırlıklı ortalama getirileriyle diğer farklı yatırım araçlarının karşılaştırılması yapılmıştır.

Gönüllü BES fonlarının getirileri üzerine yapılan ve son 10 yılı, 5 yılı ve 2020 ilk 6 ayı kapsayan performans analizi ise 3 alt başlığı kapsamaktadır. Bunlar;

- Fonların ortalama net getirileri ile tüketici fiyat endeksi (TÜFE) kıyaslaması

- Mevduat faizleri ve borsa endeksleri kıyaslaması

- Fonların karşılaştırma ölçütleriyle getiri kıyaslamasıdır.

OKS fonlarının getirilerinin performans analizinde ise, bu fonlar yeni kurulduğu için kurulduğu tarihten itibaren dikkate alınarak TÜFE ile kıyaslanmıştır.

İlginizi çekebilir: Para Tasarrufu Yapmak İçin Pratik 8 İpucu

Emeklilik Yatırım Fonlarının Getirilerinin TÜFE ile Karşılaştırılması

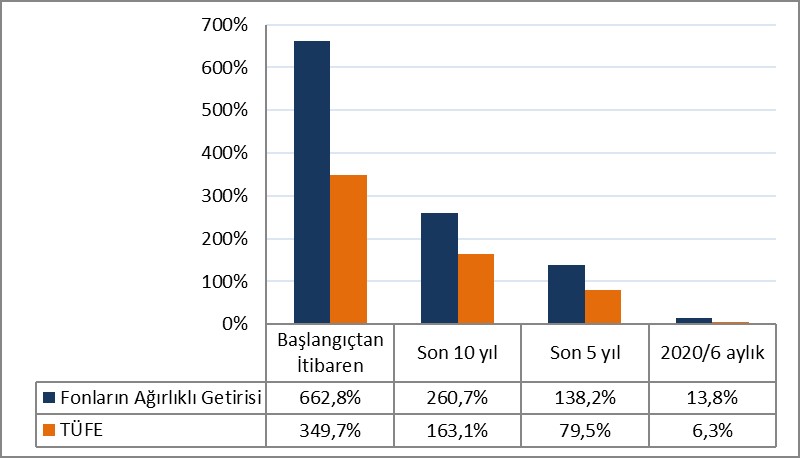

Uzun ve kısa vadeli getiriler incelendiğinde, Gönüllü BES emeklilik fonlarının ağırlıklı ortalama net getirilerinin BES başladığı tarihten itibaren, son 10 yıllık dönemde, son 5 yıllık dönemde, 2020 ilk 6 aylık dönemde TÜFE’ye göre sırasıyla yüzde 313, yüzde 100, yüzde 59 ve yüzde 7,5 puan daha yüksek getiri sağlamıştır. Bu verilere göre Gönüllü BES emeklilik fonlarının net getirilerinin enflasyona yenilmemiştir.

OKS emeklilik fonlarının TÜFE’ye karşı durumu incelendiğinde ise başlangıçtan bugüne yüzde 6,9 ve 2020 ilk 6 aylık döneminde yüzde 1 olmak üzere TÜFE’ye karşı üstünlüğü gözlemlenmiştir. Kategori bazında yapılan değerlendirmelere göre de, OKS fonlarının değişken katılım, standart katılım ve standart kategorilerinde TÜFE’nin üzerinde performans gösterdiği, fakat başlangıç katılım fonları ve başlangıç fonlarının ise TÜFE’nin altında seyrettiği gözlemlenmiştir.

Emeklilik yatırım fonlarının getirilerinin kategori bazında incelenmesi

Başlangıçtan itibaren, son 10 yıllık dönemde, son 5 yıllık dönemde ve 2020’nin ilk 6 aylık döneminde:

- En yüksek getiriyi kamu dış borçlanma fon kategorisi ve en düşük getiriyi standart ve para piyasası fonları sağlamıştır. Tüm kategorilerde TÜFE’nin üzerinde getiriler gözlemlenmiştir (başlangıçtan itibaren).

- En yüksek getiriyi kamu dış borçlanma araçları fon kategorisi ve en düşük getiriyi ise kamu borçlanma araçları fonları kategorisi getirmek üzere; hisse senedi, borçlanma araçları, kamu dış borçlanma araçları, katılım ve para piyasaları kategorilerinin ağırlıklandırılmış ortalama net getirileri TÜFE’nin üzerinde seyretmiştir (son 10 yıl).

- En yüksek getiriyi kıymetli maden kategorisi ve en düşük getiriyi standart ve kamu borçlanma fonları kategorisi getirmek üzere; katılım, kamu dış borçlanma araçları, hisse senedi ve kıymetli maden fon kategorileri TÜFE’nin üzerinde getiri sağlamıştır (son 5 yıl).

- Son 6 aylık döneme baktığımızda ise; en yüksek getiriyi kıymetli maden kategorisi, en düşük getiriyi ise hisse ve para piyasa fonları sağlamıştır.

İlginizi çekebilir: Çocuğum İçin Birikim Yapmanın Yolları

Emeklilik Yatırım Fonlarının Getirilerinin Mevduat Faiziyle Karşılaştırılması

Emeklilik fon getirilerinin mevduat faiz oranları ile karşılaştırılmasına göre; fonların net getirisi mevduat faiz oranları ile kıyaslandığında, tüm dönemlerde ağırlıklı ortalama fon getirilerinin mevduat faizlerinin üzerinde olduğu görülmektedir. 2020 yılının ilk 6 ayını incelendiğinde ise, fonların mevduattan yüzde 9,4 fazla getiri sağladığı gözlemlenmiştir.

Ayrıca tüm dönemler (başlangıç, son 10, 5 yıl) için hisse senedi emeklilik fonları birikimli ağırlıklandırılmış ortalama net getirileri, BIST-100 fiyat Endeksi ile karşılaştırıldığında daha yüksek getiri elde ettikleri bulunmuştur.

| Fonların Ağır. Ortalama Getirisi

(yüzde) |

Mevduat, Net (yüzde) | |

| Başlangıçtan İtibaren | 638% | 580% |

| Son 10 yıl | 253% | 143% |

| Son 5 yıl | 133% | 75% |

| 2020/6 aylık | 13% | 4% |

İlginizi çekebilir: 3 Adımda Finansal Hedefler Nasıl Belirlenir?

Emeklilik Yatırım Fonlarının Getirilerinin Karşılaştırma Ölçütleriyle Kıyaslanması

BES fonlarının kategori bazında 2020 yılının ilk 6 aylık ağırlıklandırılmış brüt getirileri karşılaştırma ölçütleriyle kıyaslandığında: Başarı oranı en yüksek kategoriler katılım, kıymetli maden ve kamu dış borçlanma fonları olmuştur. Ayrıca karşılaştırma ölçütünün getirisinden daha düşük getirisi olan fon kategorisi de bulunmamaktadır.

| Fon Kategorisi | Fonların 2020/6 Aylık Brüt Getirisi (yüzde) | Karşılaştırma Ölçütlerinin 2020/6 Aylık Brüt Getirisi (yüzde) | Fark (yüzde) | Başarı Oranı (yüzde) |

| Toplam | 14,7 | 13,0 | 1,7 | 77% |

| Borçlanma Araçları Fonları | 10,8 | 9,7 | 1,0 | 83% |

| Kamu Borç. Araç. Fonları | 8,3 | 7,2 | 1,1 | 81% |

| Kamu Dış Borç. Araç. Fonları | 13,5 | 12,6 | 0,9 | 86% |

| Hisse Senedi Fonları | 4,2 | 1,7 | 2,5 | 64% |

| Değişken & Karma Fonlar | 6,8 | 5,5 | 1,2 | 80% |

| Kıymetli Maden Fonları | 35,9 | 33,3 | 2,5 | 88% |

| Katılım Fonları | 29,2 | 25,5 | 3,8 | 95% |

| Para Piyasası Fonları | 5,0 | 5,0 | 0,0 | 31% |

| Standart Fonlar | 7,6 | 6,8 | 0,8 | 75% |